哈希游戏宏观视角下稳定币的四种内涵

哈希游戏作为一种新兴的区块链应用,它巧妙地结合了加密技术与娱乐,为玩家提供了全新的体验。万达哈希平台凭借其独特的彩票玩法和创新的哈希算法,公平公正-方便快捷!万达哈希,哈希游戏平台,哈希娱乐,哈希游戏本篇是稳定币系列报告的第二篇,聚焦稳定币在更宏观视角下的内涵和影响。我们认为:

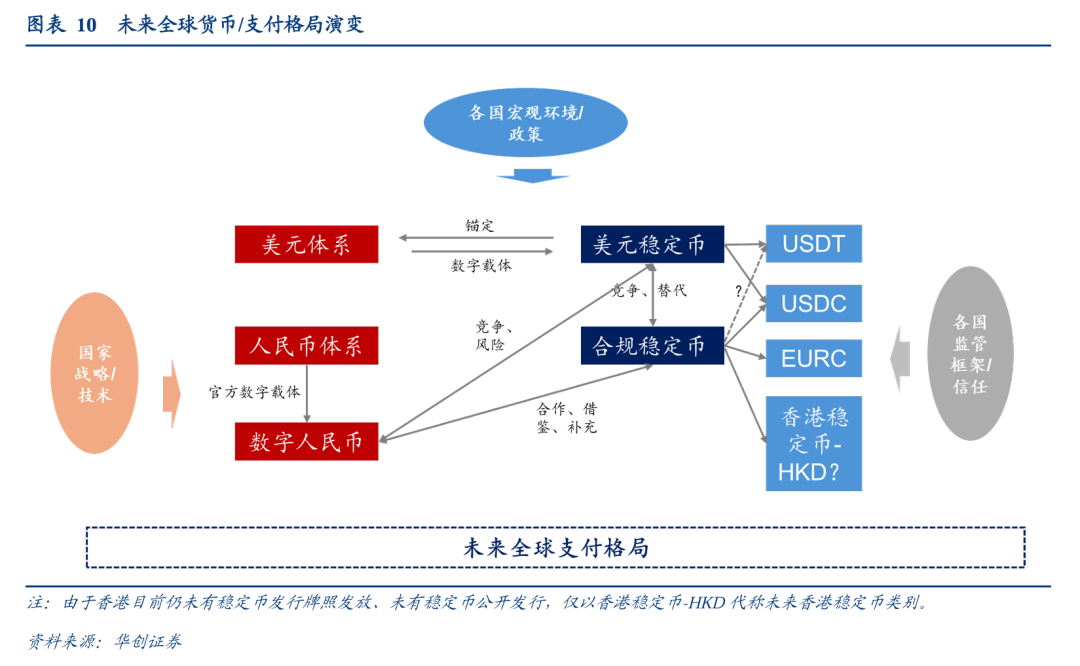

稳定币通过技术普惠性革新全球支付效率,但更进一步其背后是美元霸权的数字化延续与主权金融体系的博弈。未来监管框架的成熟(如分级牌照、跨境协作)与多极稳定币生态的发展,将决定其能否 成为包容性全球金融基础设施的核心。对于新兴市场,稳定币既是抵御通胀的工具,也可能成为货币主权削弱的推手——这场支付革命正在效率与风险、创新与监管的张力中重塑世界金融秩序。

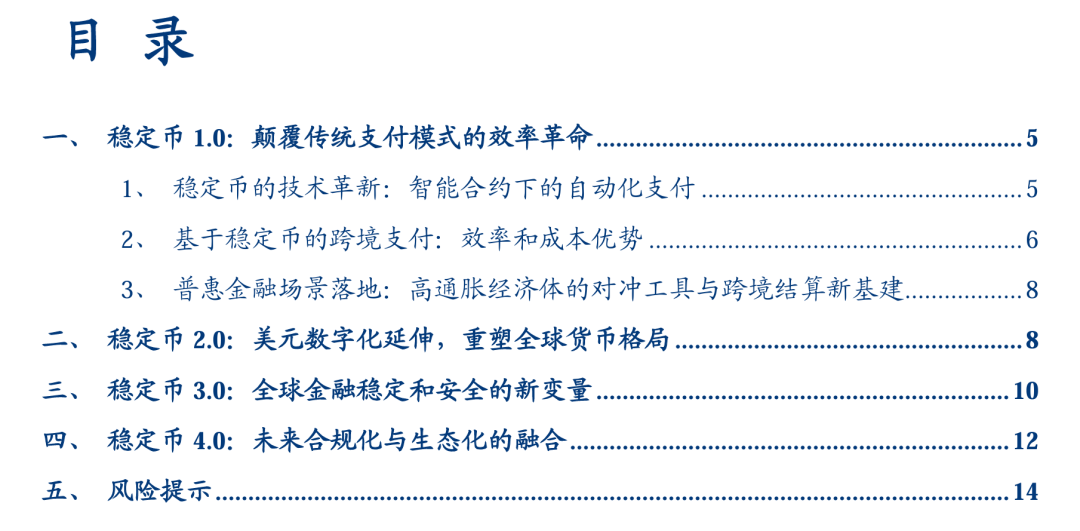

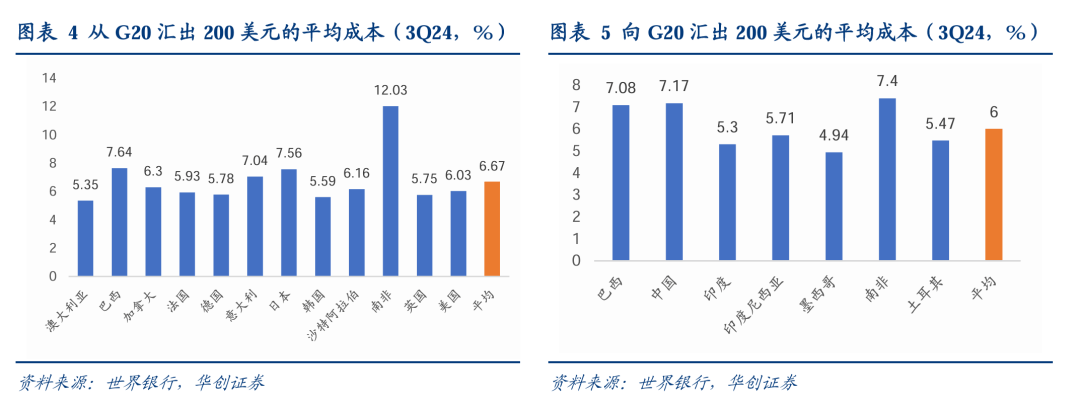

稳定币1.0:颠覆传 统支付模式的 效率革命。 稳定币技术实现可拆解为三个相互咬合的齿轮:储备资产、发行机制、流通网络,基于智能合约实现自动化支付,是一种技术革新。稳定币在线下支付领域的应用,本质是一场支付效率革命。稳定币基于区块链技术实现点对点交易,可以将跨境支付成本降至0.00025美元/笔(2024年3季度世界银行跨境支付平均手续费率6.62%),到账时间从3-5天压缩至分钟级。通过支付效率革命,稳定币当前已经在多个普惠金融场景落地,包括高通胀经济体的对冲工具与跨境结算新基建,发达国家大型传统金融机构也开始探索清算重构,实现金融基础设施的链上迁移。范式更迭已至临界点。未来伴随香港、新加坡等离岸人民币稳定币试点深化,技术红利有望进一步向新兴市场释放。

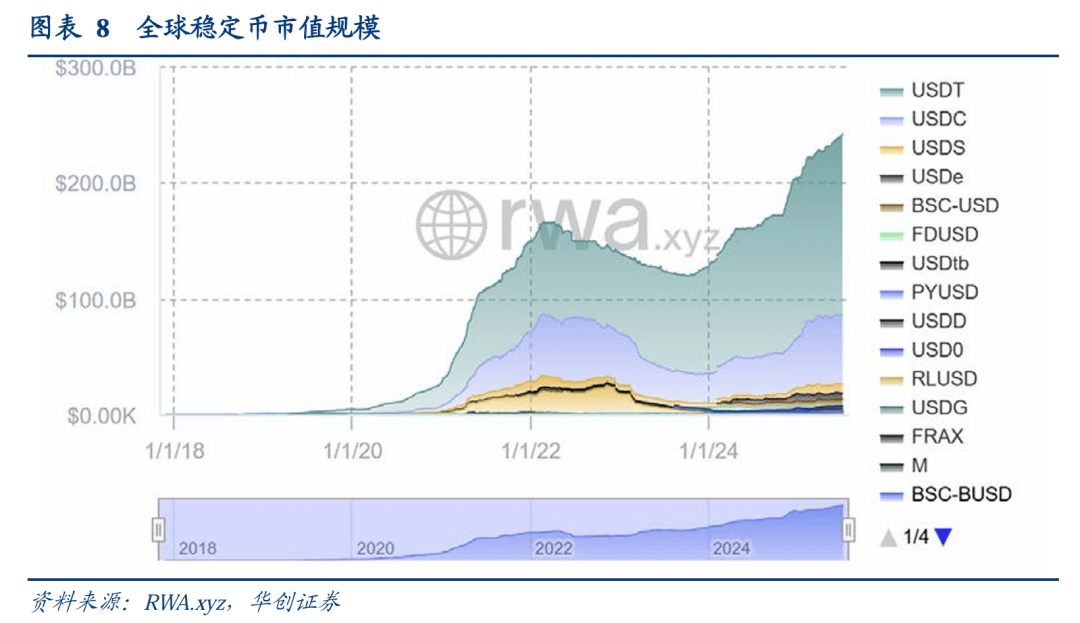

稳定币2.0:美元数字化延伸,重塑全球货币格局。1、现有稳定币市场规模由美元主导。 截止2025年7月4日,全球稳定币的市值规模在2416.34亿美元,其中超99%的法币抵押式稳定币发行都是以美元及其资产为基础,远高于美元在全球支付中50%左右的占比,以及美元在全球官方外汇储备中58%左右的占比。 2、稳定币发行规模的上升会进一步促进美债需求,进一步强化美元主导地位。 2025年6月,美国通过《GENIUS法案》,进一步要求在美发行稳定币需要100%或超额持有美元现金或类似高流动性资产,特别是到期时间在93天或以内的(超短期)国债作为储备,推动其成为“数字美元”载体。稳定币发行方可以作为美债最大的境外非主权买家,弥补非美主权机构对美债的减持;同时结合其在全球跨境支付领域的技术优势,进一步强化美元在全球支付体系内的应用,巩固美元和美债在全球经济和金融体系中的主导地位。 3、稳定币对美元霸权的强化是“一体两面”,可能带来新的挑战和风险。 其一,稳定币或无法解决美债当前结构性问题。第二,稳定币发展也会影响超短期美国国债市场的流动性和利率,对美联储货币政策的传导效率带来影响,也会影响美国本土银行存款规模增长,为全球金融市场带来新挑战。第三,对新兴市场而言,稳定币“美元化”及全球流动,或使非美国家的居民和企业无需美国银行账户即可获取美元稳定币,削弱各非美国家货币主权。

稳定币3.0:全球金融稳定和安全的新变量。 稳定币的“稳定性”需要建立在信任机制之上。当前稳定币更多基于“私营平台”信用,主权国家面临货币政策“脱域”风险,降低货币政策宏观调控能力。稳定币使用下潜在的系统性风险传导链条:1)流动性风险:现有头部稳定币发行商(如Circle)依赖短期美债收益,若美元信用波动或美债违约,可能引发赎回危机,造成USDC的币值脱锚。2)信用风险:2023年硅谷银行事件导致USDC短暂脱锚,暴露链下储备机制漏洞。此外,稳定币普及或面临跨境监管失效与非法金融活动隐患。稳定币要成为全球领域的重要金融基础设施,仍需全球范围内一致的合规探索和对货币主权的信任。

稳定币4.0:未来合规化与生态化的融合。 在合规探索基础上,未来稳定币的发展我们预计会呈现四种趋势并行发展的路径。 1)趋势一:各国监管框架加速完善,推动稳定币合规化发展。 合规性成为稳定币发行与运营的核心要素。 2)趋势二:与传统金融深度融合。 传统金融机构已将将数字资产视为其未来的重要组成部分,开始加速布局稳定币业务。 3)趋势三:重塑支付与资产流转逻辑,加速打造稳定币应用生态。 截至2025年6月底,RWA规模已增至244亿美元,占稳定币市值的10%。 4)趋势四:多极化稳定币体系兴起,从“单一美元主导”向“多币种、多场景、多中心”发展。 当前美元稳定币仍占主导,但随着中国香港、巴林等地推动本地法币挂钩稳定币发行,随着一些区域化方案(东南亚、拉美本地货币稳定币)出现,非美元稳定币逐步崛起,为区域金融体系提供新的流动性工具。

风险提示: 1)主权货币替代隐忧下,各国对稳定币发展仍需建立信任和一致监管。2)各国对稳定币监管仍处于初期探索阶段。3)稳定币技术-业务断层。4)盈利模型待验证。

本篇是稳定币系列报告的第二篇,聚焦稳定币在更宏观视角下的内涵和影响。我们认为:

稳定币通过技术普惠性革新全球支付效率,但更进一步其背后是美元霸权的数字化延续与主权金融体系的博弈。未来监管框架的成熟(如分级牌照、跨境协作)与多极稳定币生态的发展,将决定其能否成为包容性全球金融基础设施的核心。对于新兴市场,稳定币既是抵御通胀的工具,也可能成为货币主权削弱的推手——这场支付革命正在效率与风险、创新与监管的张力中重塑世界金融秩序。

稳定币的出现带来技术革新:基于智能合约实现自动化支付。 稳定币通过智能合约实现供应链金融的自动化支付,本质上是将合同条款代码化,结合物联网(IoT)数据触发条件执行,从而消除人工干预、降低信用风险并提升效率。

稳定 币的技术实现可拆 解为几个相互咬合的齿轮:储备资产、发行机制、流通网络。

1、基于“多签钱包、实施审计”的储备资产的技术托管。 稳定币发行法币抵押资金由第三方托管机构(如银行、托管公司)管理,托管账户的资金操作需满足预设的多重签名规则,通过阈值密码学将私钥拆分成多个部分,避免单一私钥泄露导致资产被盗。同时审计机构定期生成储备证明,链上可查。同时,主流稳定币为建立信任和确保安全,会定期委托独立第三方安全公司对其智能合约代码进行审计,例如USDC每月公布第三方审计报告,明确披露储备资产构成(包括现金、短期国债等)。

2、基于智能合约的发行与赎回智能控制。 对于与实际法币资产保持1:1的储备挂钩的稳定币,智能合约在发行和赎回过程中扮演着自动化和透明化控制的关键角色。 1)发行端: 用户(通常是授权的机构)将相应数量的法币(如美元)存入稳定币发行方在传统银行的托管账户。发行方(如Circle、Tether)的系统会收到银行的存款确认,这个验证过程是链下操作,确保法币储备真实到位。一旦链下验证通过,发行方会通过其控制的以太坊或其他区块链上的智能合约,触发铸币(mint)功能。智能合约会根据预设逻辑,铸造出等值的新稳定币(如USDC或USDT),并发送到用户的区块链地址。智能合约的代码逻辑确保了铸造的稳定币数量不会超过其所对应的链下储备。即“铸造数量 = 法币储备数量”这一核心规则被智能合约强制执行。 2)赎回端: 用户将希望赎回的稳定币发送到发行方指定的智能合约地址(通常是销毁地址)。智能合约接收到稳定币后,会执行销毁(burn)功能,将这些代币从流通中永久移除。销毁的数量是公开透明且不可逆的。销毁完成后,发行方系统收到链上销毁的确认。发行方根据链上销毁的数量,从其托管的银行账户中向用户支付等额的法币。这个支付过程是链下操作。智能合约的销毁逻辑确保了只有当相应数量的稳定币被销毁时,链下法币才会被释放,从而维持储备与流通量之间的1:1关系。

3、流通网络的量子加密。 稳定币作为运行在区块链上的数字资产,其交易和所有权转移依赖于底层的密码学安全,包括数字签名、哈希函数等。目前,各国央行和顶尖的区块链机构都在积极研究和测试后量子密码学在数字货币领域的应用,以期为未来的数字资产流通提供坚实的安全保障。

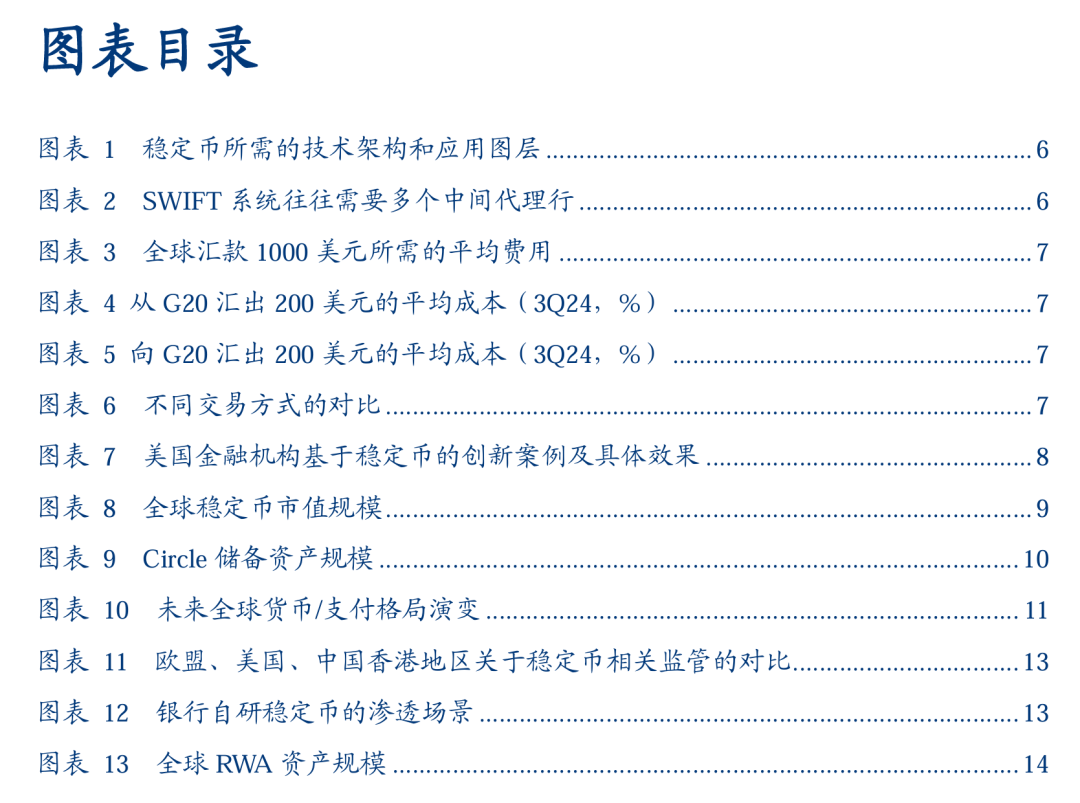

传统跨境支付高度依赖SWIFT系统。 上个世纪六七十年代以来,国际间支付清算快速增长,对各国间金融信息联系交流提出了更高要求,于是美国、加拿大和欧洲15个国家239家银行在1973年5月成立SWIFT(环球银行金融电信协会),总部设在比利时布鲁塞尔,职责是设计、建立和管理全球金融信息网络,方便成员间进行国际金融信息的传输和确定路由。通过SWIFT系统高效的全球网络,银行之间、银行和支付机构之间包含支付指令、信息确认等均通过SWIFT报文完成。

稳定币在线下支付领 域的 应用,本质是一场支付效率革命。 稳定币基于区块链技术实现点对点交易,可以相较传统支付方式减少最高80%的跨境支付成本(传统SWIFT系统为6.62%手续费),到账时间从3-5天压缩至分钟级。例如,墨西哥通过USDC实现美墨汇款当天到账;部分国家使用稳定币汇款费用降低60%以上。

在居民财富保值、跨境劳务结算方面实现技术赋能:从支付降本到资产避险。1)稳定币在高通胀经济体使用量和交易活动显著提升: 在历史年化通胀率超100%的阿根廷、土耳其等国,居民通过锚定美元的稳定币(如USDT)重构储蓄结构。根据TransFi和Chainalysis的报告,从2023年7月到2024年6月,阿根廷的加密货币转账量约为911亿美元,其中超过61.8%的加密货币交易是通过稳定币完成的,远高于全球44.7%的平均水平。在主要交易平台上,稳定币的使用率在一年内从30%飙升至39%。零售规模的稳定币价值(低于10,000美元的交易)在阿根廷的增长速度超过了任何其他资产类型(61%的增长率,而全球平均水平为44.7%),这表明阿根廷人将稳定币作为缓解通货膨胀影响的一种手段。 2)替代性黄金储备功能: 稳定币在新兴市场的流入量高速增长,作为居民价值储存的替代性资产。根据kaiko,在2024年,基于土耳其里拉(TRY)的加密货币交易量达到了1900亿美元,这几乎是2023年950亿美元的两倍。 3)自由职业者薪资通道: 尼日利亚依托稳定币USDC搭建跨境劳务结算网络,实现资金秒级到账。BVNK、Coinbase等平台已为企业提供USDC薪资发放服务,尤其面向新兴市场开发者,因节省中间行费用和汇率成本而提升收入。

发达国家大型传统金融机构也开始探索清算重构,实现金融基础设施的链上迁移。范式更迭已至临界点。 稳定币通过居民财富锚定、跨境劳务零摩擦及机构清算实时化三重路径,重构普惠金融基础设施。其爆发性增长的根源在于传统金融体系与数字通道间的 “效率鸿沟” 。未来伴随香港、新加坡等离岸人民币稳定币试点深化,技术红利有望进一步向新兴市场释放。

现有稳定币市场规模由美元主导。 截止2025年7月4日,全球稳定币的市值规模在2416.34亿美元,其中超99%的法币抵押式稳定币发行都是以美元及其资产为基础,远高于美元在全球支付中47.9%左右的占比(2024年5月),以及美元在全球官方外汇储备中58%左右的占比。

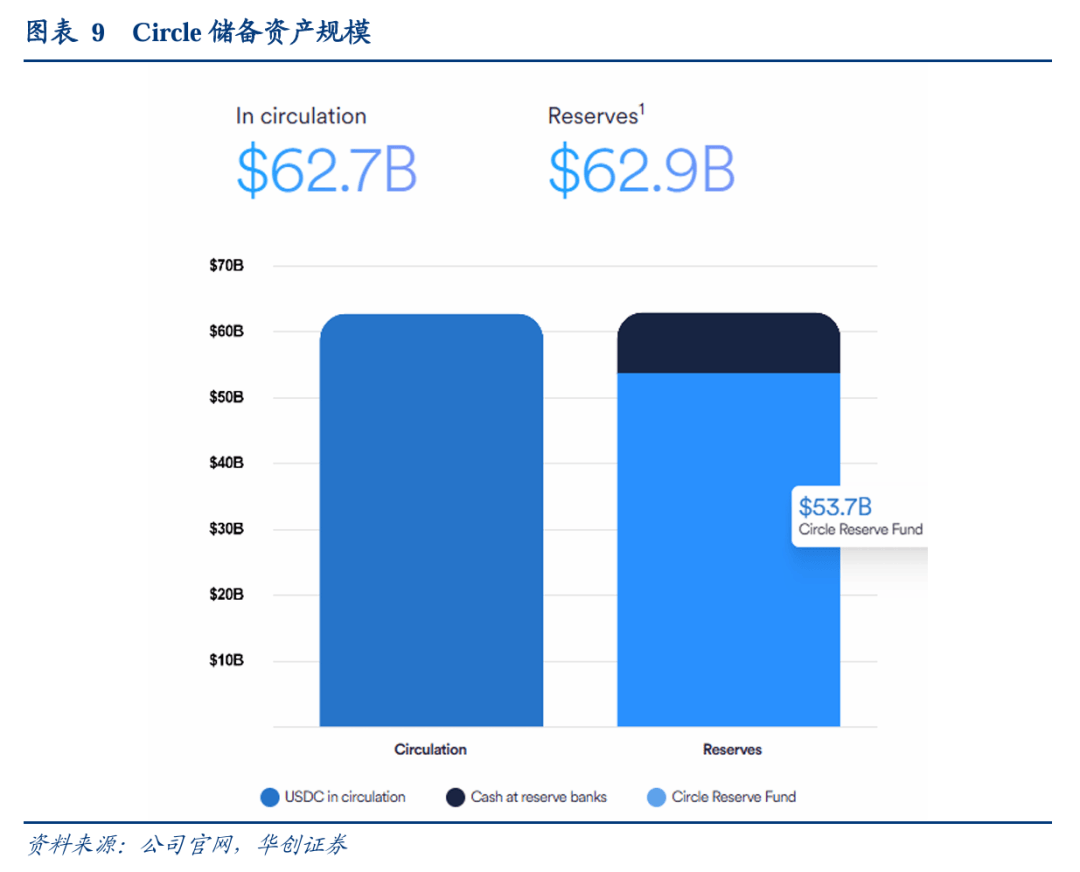

稳定币发行规模的上升 会进一步 促进美债需求,进一步强化美元主导地位。 2025年6月,美国通过《GENIUS法案》,进一步要求在美发行稳定币需要100%或超额持有美元现金或类似高流动性资产,特别是短期国债作为储备,推动其成为“数字美元”载体。根据国际清算银行研究,仅2024年一年全球以美元为支持的稳定币购买了近400亿美元短期国债,其规模与美国最大的国债货币市场基金相当,并超过了大多数外国购买量。目前,市场前两大稳定币发行方Tether(USDT发行方)和Circle(USDC发行方)储备资产也是挂钩高流动性美元资产,截至2025年5月31日,两大稳定币发行方合计直接和间接(通过货币市场基金)持有约1300亿美元的美国国库券,约占美国国债总存量(total outstanding U.S. Treasurys)的2%。由于稳定币发行和流动的全球性,稳定币发行方可以作为美债最大的境外非主权买家, 弥补非美主权机构对美债的减持;同时结合其在全球跨境支付领域的技术优势,进一步强化美元 在全球支付体系内的应用,巩固美元和美债在全球经济和金融体系中的主导地位。

稳定币对美元霸权的强化是“一体两面”,可能带来新的挑战和风险。其一,稳定币或无法解决美债当前结构性问题。GENIUS法案要求下,新发行美元稳定币和超短期国债挂钩,但截至2025年6月底短期国债(T-bills)占总体债务的比例仅20.2%,国债需求和利率的问题更多集中在中长端。第二,稳定币发展也会影响超短期美国国债市场的流动性和利率,对美联储货币政策的传导效率带来影响,也会影响美国本土银行存款规模增长,为全球金融市场带来新挑战。第三,对新兴市场而言,稳定币“美元化”及全球流动,或使非美国家的居民和企业无需美国银行账户即可获取美元稳定币,削弱各非美国家货币主权。意大利财政部长警告,美国的稳定币政策对欧洲金融稳定构成是比特朗普贸易战“更危险”的威胁。

稳定币的“稳定性” 需要建立在 信任机制之上。 稳定币的价值根基建立在双重支撑之上: 一是锚定的实物或数字资产作为底层保障,二是市场共识驱动的流通性与信任机制。 共识决定了稳定币的使用范围和流动性,而储备资产是否充足与该稳定币抗风险能力直接关联。两者的动态平衡构成了稳定币体系的核心稳定性。因此,稳定币的“稳定”属性并非绝对。稳定币币值的稳定性本质上是动态平衡的结果,当稳定币市场共识出现裂痕或储备资产遭遇系统性风险时,很可能面临币价波动甚至脱锚的风险。

稳定币更多基于“私营平台”信用,主权国家或面临货币政策“脱域”风险,降低货币政策宏观调控能力。 从稳定币的发行机制和定义看,稳定币并非法定货币,而是一种法币的数字记账方式,本质依赖发行方“私营平台”信用和算法机制和储备资产的价值保持1:1稳定,但中间过程仍脱离了传统货币的“主权信用与中央银行机制”。若稳定币发行达到一定体量,主权国家央行后续在货币发行过程中,或面临技术脱域的风险,导致货币主权的分散和弱化,影响国家对经济的宏观调控能力。若稳定币大规模替代本币成为储值与支付手段,传统货币政策(如利率调整、准备金政策)无法穿透加密流通通道,使得货币政策的传导机制受阻,难以有效地调控经济。

稳定币使用下潜在的系统性风险传导链条:1)流动性风险: 现有头部稳定币发行商(如Circle)依赖短期美债收益,若美元信用波动或美债违约,可能引发赎回危机,造成USDC的币值脱锚。 2)信用风险: 2023年硅谷银行事件导致USDC短暂脱锚,暴露链下储备机制漏洞。

稳定币普及或面临跨境监管失效与非法金融活动隐患。 由于当前基于稳定币支付和交易场景的合规仍在初步探索阶段,现有链上的稳定币流动往往超过司法管辖边界,法律属性模糊,对用户储备资产的索赔权也缺乏统一界定。

1)跨境监管不一致带来的“监管套利”空间: 由于各国对稳定币法律属性、储备披露和兑付权利的定义尚未形成统一标准,用户的法律保障存在明显差异。如欧盟MiCA目前不提供等效认定机制来承认外国监管框架,意味着美国发行的GENIUS合规稳定币不自动获得在欧洲发行或流通的资格。同时MiCA法案要求中,算法型稳定币被全面排除出合法市场,只有EMT与ART两类,发行人必须是银行或电子货币机构,并获得监管牌照。但美国允许银行子公司、非银行通过OCC监管,另设有州级轻监管模式;且财长被授权设立“兼容国家”制度,为外国发行人提供在美豁免路径。这种政策取向差异导致稳定币平台可能在监管标准较宽松的法域注册和运营,从而形成“监管套利”空间。

2)对尚未构建完备金融数字生态的新兴经济体,或挑战其主权货币功能。 部分新兴经济体在面对外汇管制与资本流动管理压力时,稳定币被用于规避本地监管要求。例如巴西央行副行长 Renato Gomes曾警示,巴西约90% 的加密资产流动涉及稳定币,其中多数用于将巴西雷亚尔兑换为美元并转出海外,绕开传统金融体系和监管路径。IMF 工作论文也强调 Venezuela、Argentina、Colombia 等地居民通过稳定币保存汇款或避通胀的趋势日益显著。

3)潜在的洗钱和恐怖融资隐患 。稳定币网络所构建的跨国支付基础设施,已在一定程度上替代了传统清算渠道,对本国监管体系构成结构性挑战。在相关反洗钱和跨境资本流通监管尚未完全建立的经济体,稳定币或带来更多洗钱和恐怖融资隐患。金融行动特别工作组(FATF)指出,稳定币普及可能加剧洗钱、恐怖融资等非法金融风险。大部分链上非法金融活动均涉及稳定币,包括毒贩、恐怖组织等不法行为者使用稳定币洗钱或融资活动。仅 2024 年就有高达 510 亿美元的稳定币转入非法地址。

稳定币要成为全球领域的重要金融基础设施,仍需全球范围内一致的合规探索和对货币主权的信任。 稳定币发行背后储备资产更多地在于在面临压力时维护金融稳定。在极端压力的情况下,它们可能需要支持金融体系的流动性。

在合规探索基础上,未来稳定币的发展我们预计会呈现四种趋势并行发展的路径:

趋势一: 一些 国家和地区监管框架加速完善,推动稳定币合规化发展。 2024年开始,全球一些经济体正加快对稳定币的监管立法,以降低系统性风险并提升市场透明度。2024年 欧盟 通过MiCA法案,限制外币稳定币的流通,设置储备要求和流通量上限,减少对美元体系的依赖。2025年6月美国通过GENIUS法案,明确稳定币必须锚定美元或美元资产,并接受严格监管,以巩固美元在全球金融体系中的主导地位。巴林于2025年7月4日发布稳定币发行商许可和监管框架,允许持牌机构发行以巴林第纳尔、美元或其他获批法币为支撑的单一货币稳定币,旨在降低无监管稳定币的风险,增强投资者信心。 中国香港地区 于2025年8月正式实施《稳定币条例》,要求在港发行或推广稳定币的主体必须向金管局申请牌照,强化港元挂钩稳定币的监管,推动稳定币生态合规化发展。各国 监管框架的出台,稳定币从“实验性”向“制度化”迈进,合规性成为稳定币发行与运营的核心要素。

趋势二:与传统金融深度融合。传统金融机构现在将数字资产视为其未来的重要组成部分,开始加速布局稳定币业务。如摩根大通、花旗、美国银行、富国银行等联合支付公司Early Warning Services(Zelle运营商)及清算所(The Clearing House),共同研发由美元国债全额抵押的共享稳定币,目标直指跨境支付市场。

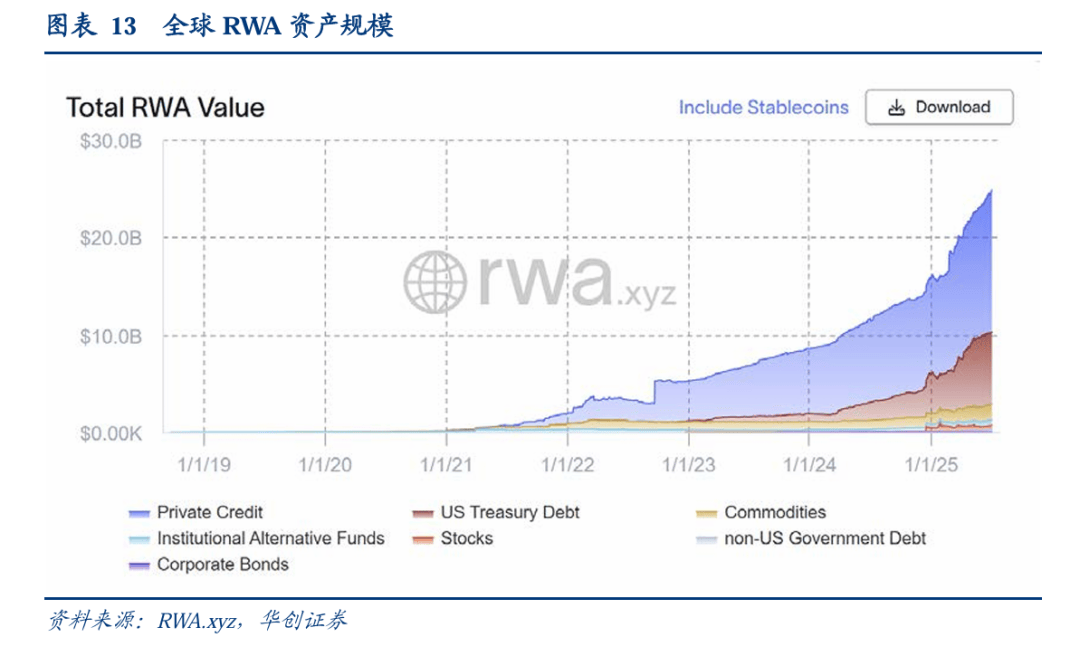

趋势三:重塑支付与资产流转逻辑,加速打造稳定币应用生态。 稳定币的点对点交易特性,使其在跨境支付中具备显著的成本与效率优势。2025年上半年,稳定币已占据机构场外交易量的74.6%,其中USDC交易量同比增长29倍,显示出其在合规场景中的强劲增长势头。此外,RWA(现实世界资产代币化)正成为稳定币生态的重要组成部分,稳定币可以为现实世界资产的代币化提供价值锚定和交易媒介。RWA具有资产类型多样化、技术支撑体系成熟的特点,传统资产如房地产、债券、知识产权、绿色能源、算力等多种资产均可通过RWA进行代币化融资,目前国内外机构也在加速布局RWA领域,如国外RealT通过LLC模式代币化大量房产;Ondo Finance 专注于将传统金融产品(如美国国债、货币市场基金)代币化并将其引入区块链生态系统,以吸引机构投资者。中国企业也在香港地区进行相关RWA发行探索,中国朗新集团与协鑫能科已完成新能源充电桩收益权代币化,太保资管推出RWA代币化(tokenised)美元货币市场基金,巡鹰集团探索换电实体资产代币化。截至2025年6月底,RWA规模已增至244亿美元,占稳定币市值的10%。据波士顿咨询集团估计,到2030年RWA市场规模有望达到16万亿美元,成为稳定币生态的重要支撑。

趋势四:多极化稳定币体系兴起,从“单一美元主导”向“多币种、多场景、多中心”发展。 当前美元稳定币仍占主导,但随着中国香港、巴林等地推动本地法币挂钩稳定币发行,随着一些区域化方案(东南亚、拉美本地货币稳定币)出现,非美元稳定币逐步崛起,为区域金融体系提供新的流动性工具。同时,尽管人民币稳定币尚无明确监管框架,但中国已在数字人民币跨境支付方面取得进展,如上海设立数字人民币国际运营中心,探索人民币在稳定币生态中的定位。未来人民币稳定币也有探索空间。

主权货币替代隐忧下,各国对稳定币发展仍需建立信任和一致监管。 稳定币本质是美元链上延伸,可能侵蚀新兴市场货币主权。

各国对稳定币监管仍处于初期探索阶段。 未来各国稳定币发展路径仍有不确定性。

稳定币技术-业务断层。 Web2金融机构缺乏链上操作能力,需依赖“链抽象层”降低Gas费支付等门槛。

盈利模型待验证。 随着越来越多机构进入稳定币发行市场, 稳定币兑换利润率已经下降,未来需靠资产管理、增值服务创造收益。